Удар ниже полиса: страховщики требуют новую реформу ОСАГО, автомобилисты «в коме» от цен

Изменение тарифов нагрузило водителей, но не решило проблем (22-09-2022) link

Скачкообразный рост тарифов ОСАГО в сентябре 2022 года вызвал серьезное возмущение автомобилистов: давно мы не получали столь обширную обратную связь от читателей, которая позволяет увидеть реальную ситуацию на рынке. Удивительно, что главные выгодополучатели реформы — сами страховщики — тоже недовольны и требуют «неотложных мер» для вывода ОСАГО из кризиса. Ситуация всё больше заходит в тупик и угрожает полным коллапсом системы обязательного автострахования.

На сколько подорожало ОСАГО

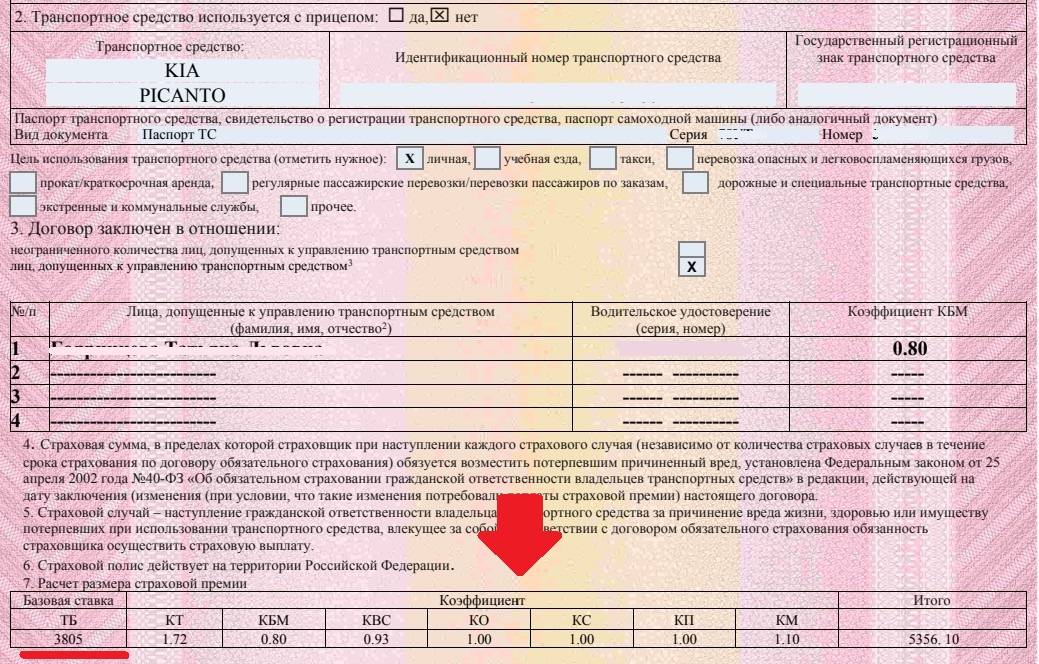

С 13 сентября диапазон базового тарифа расширен в обе стороны. Ранее страховщики выбирали базовую ставку из «вилки» 2224–5980 рублей, сейчас — 1646–7535 рублей. Это самая сильная корректировка за всё время существования ОСАГО. Страховщик имеет право назначать любую базовую ставку из указанного диапазона, то есть в теории автогражданка для отдельных категорий водителей может и подешеветь. Но экономическая ситуация этому не способствует, и в последние месяцы в России обозначилась тенденция к увеличению средней стоимости полиса. При этом базовый тариф умножается на ряд повышающих коэффициентов (подробнее).[свернуть]

Аккуратных "кинули"?

Болевая точка новой реформы — обманутые ожидания безаварийных водителей. Власти в лице Центробанка, Российского союза автостраховщиков и других ведомств неоднократно подчеркивали, что беспрецедентное расширение тарифного коридора по ОСАГО делается в их интересах, чтобы дать страховым компаниям возможность бороться за выгодных клиентов. Предполагалось, что повышенную таксу те будут брать с аварийных водителей, для остальных же тарифы не изменятся или даже упадут.

Имеют ли страховые право задирать тарифы?

Да, в пределах нового тарифного коридора 1646–7535

рублей. Вообще до 2020 года компании обязаны были выбирать единый тариф для конкретной территории (скажем, города), но после реформы двухлетней давности это ограничение сняли. То есть страховые получили возможность назначать индивидуальный тариф каждому клиенту, умножая на его коэффициенты. Также они должны публиковать критерии, которые влияют на выбор тарифа, но это требование если и выполняется, то формально: страховые просто перечисляют все значимые параметры, в числе которых может быть марка и модель машины, ее возраст, пол водителя и так далее. В любом случае тарифы сейчас близки к максимальной планке, и закону это не противоречит (но противоречит обещанием инициаторов реформы).[свернуть]

Но, по сообщениям читателей, ситуация на местах другая: максимальный базовый тариф сегодня получают даже водители с минимальным КБМ, то есть не попадавшие в аварии по своей вине десять и более лет. Вот некоторые из сообщений читателей.

— Нет никакого снижения коридора! Я за рулем с 2016 года, в 2021-м страховка вышла в 3700 рублей, в этом году 7600. Где снижение? У меня ни единой аварии, а стоимость подняли на 100%, — пишет автомобилист из Перми.

— Согласна, что цены на ОСАГО просто «драконовские», — рассказывает женщина-водитель. — Стаж у меня 2,5 года, безаварийный, в прошлом году страховка на Hyundai Getz (ему 12 лет) стоила 3200 рублей, сейчас предлагают за 8700. Это увеличение не на 30%, а в три раза! Что же за законы у нас такие, что всё против людей?

— Нам поставили одинаковый максимальный тариф для водителя-новичка и для второго водителя с безаварийным стажем более 30 лет, — пишет владелец 33-сильной «Оки». — Из-за малой мощности и низких коэффициентов для опытного водителя цена получилась 1800 рублей (но это всё равно максимум, что они могли накрутить), а для новичка более 9000. Это издевательство над людьми!

— У меня стаж безаварийной езды более 20 лет и наилучший КБМ, — говорит еще один водитель. — В прошлом году страховка обошлась в 2300, потому что у них была акция, а в этом году ОСАГО мне будет стоить не менее 6000 рублей, что в 2,6 раза больше.

И это далеко не самые экстремальные примеры: ранее мы рассказывали о водителе, полис ОСАГО для которого стоит около 100 тысяч рублей на банальный Mitsubishi Lancer 2008 года выпуска. Некоторые уже стоят перед дилеммой: тратить ли деньги на страховку или на зимние шины? К слову, подорожали и сами шины.

Лукавая страховая статистика

Банк России анонсировал грядущую реформу в июне 2022 года, сославшись на резко возросшую стоимость запасных частей. Справочник РСА, по которому страховые рассчитывают суммы ущерба, за последнее время корректировали дважды — 19 июня и 19 сентября. Повышение на 26% максимального тарифа должно было скомпенсировать страховым возросшие расходы, при этом в Российском союзе автостраховщиков настаивали, что как такового увеличения цены для обычных водителей не произойдет.

«Индивидуализация ОСАГО позволит сохранить цену для безаварийных водителей и поднять ее лишь для тех, кто представляют опасность на дороге»

Евгений Уфимцев, исполнительный директор РСА

Свои доводы представители страхового бизнеса подкрепляли статистикой. Например, говорили они, до реформы в большинстве регионов средняя стоимость автогражданки не дотягивала до верхней границы 30–50% (данные «ОСАГО: общественная экспертиза»). Но этот расчет во многом обманчив: аналитики брали максимальный базовый тариф, умножали на территориальный коэффициент и сравнивали со средней стоимостью. Но она определяется и другими коэффициентами (не только территориальным), например, очень влияет КБМ и коэффициенты возраста и стажа. Поэтому упомянутая «экономия» в 30–50% и раньше достигалась не за счет щедрости страховых, а в силу естественных ограничений ОСАГО.

Но уже с лета 2022 года компании стали чаще выбирать максимальные тарифы, поэтому расширение коридора восприняли как сигнал к синхронному повышению цен.

По данным агрегатора «Сравни» (его цитируют «Известия»), в первые дни после реформы средний чек за полис ОСАГО составил 6841 рубль, хотя накануне не превышал 6400 рублей, а в апреле оценивался в 5500 рублей. К концу года ожидается дальнейший рост средней стоимости полисов до 7200 рублей.

Отказывают страховые, отказываются водители

Данные о средней стоимости полисов искажены и по другой причине: страховые уже больше года предпочитают не работать с клиентами из проблемных категорий. То есть полисы с более высокой ценой в статистике не учитываются, что искусственно приукрашивает картину.

Весной проблему недоступности ОСАГО попытались решить за счет пула перестраховщиков, но работает ли он — вопрос: мы снова получаем гневные письма читателей. Они жалуются на невозможность купить страховку в электронном виде (ошибки, зависание сайта, долгое ожидание ответа) и на проволочки при личном обращении в офис. Там, например, предлагают написать заявление с неопределенным сроком рассмотрения.

Что такое пул перестраховщиков?

Это механизм, позволяющий страховщикам делить ответственность за клиентов, которых они считают проблемными. К таковым обычно относятся аварийные водители, владельцы старых машин, новички, пользователи коммерческого транспорта, таксисты, мотоциклисты и так далее. Если страховая считает клиента невыгодным, его отправляют в пул. Компания при этом забирает себе лишь 23% страховой премии, остальные 77% идут в страховой «общий котел», из которого в случае ДТП и будет производиться выплата. С точки зрения клиентов из пула процедура страхования и получения выплат не отличается от обычной.

[свернуть]

— Мой стаж — семь лет, из которых пять я страховалась в одной и той же компании, — пишет автомобилистка. — За всё время не было ни одного ДТП, авто у меня не самое свежее, но раньше проблем не было: они всегда звонили сами и предлагали перестраховаться. В этом году подозрительно не звонили, при самостоятельном обращении отказали.

А владелец другой возрастной машины — 1985 года выпуска — рассказал следующее:

— Два месяца назад хотел застраховаться и получил отказ от шести страховых, хотя безаварийный стаж у меня 30 лет, у сына (вписан в страховку) — 20 лет. Никто страховать бесплатно не собирался — требовали сверху 10–20 тысяч рублей! Я сказал: «Пошли, вы, в ****». У нас 70% машин в России — старые.

Необязательное обязательное страхование

И это далеко не все сообщения такого рода. Эксперты отмечают увеличение числа водителей без ОСАГО и говорят, что со временем это может привести к полному параличу системы:

— Ситуация уже сложная, и по России уже более 25% водителей не имеют страховки, что сильно расходится с теми цифрами в 10%, которые афишируют публично в Российском союзе автостраховщиков, — говорит вице-президент Национального автомобильного союза Антон Шапарин. — А это очень большая величина. Я полагаю, что когда количество нестрахующихся достигнет 40%, смысл системы ОСАГО будет почти сомнительным. Автомобилисту в случае ДТП всё чаще придется добиваться выплаты через суд, а в таком случае он трижды подумает, покупать ли ему страховку снова. Через год–два эти 25% превратятся в 40–50%, и нынешнее повышение тарифов в сочетании с уменьшением выплат за счет использования аналогов запчастей (это разрешил ЦБ РФ) очень болезненно бьет по системе ОСАГО.

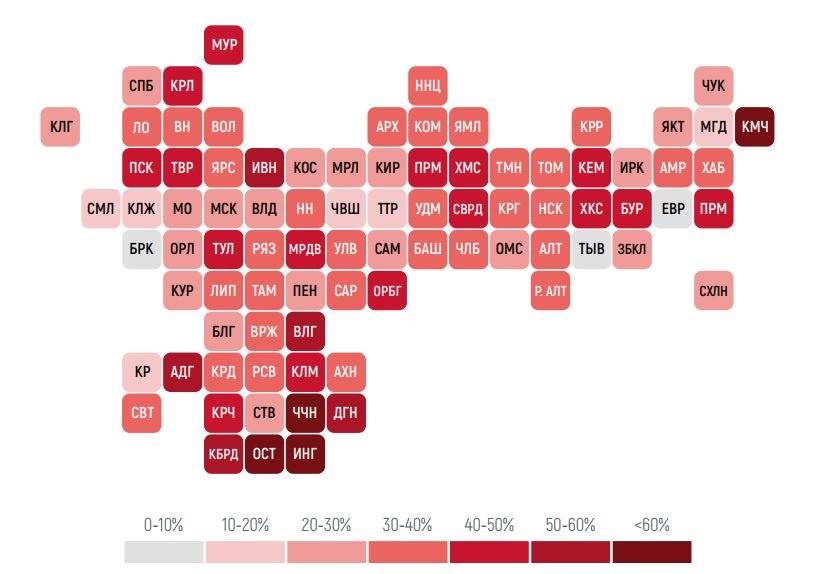

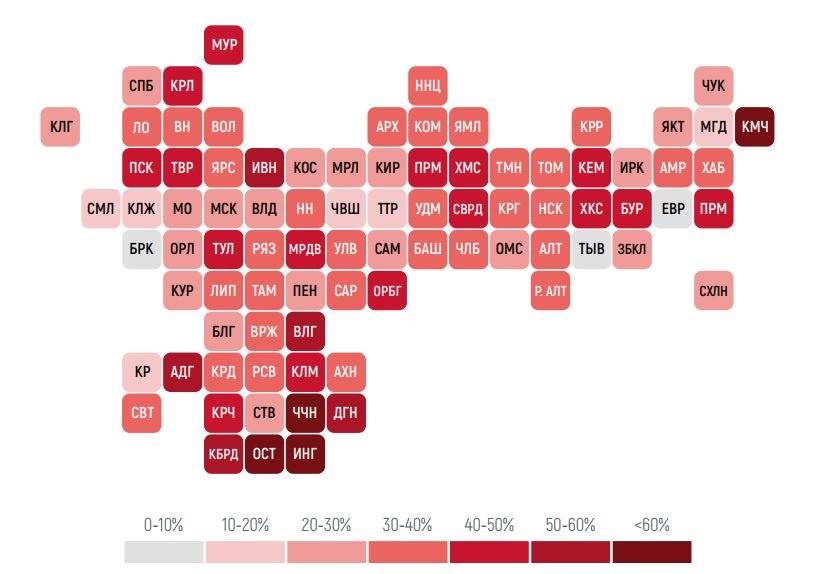

Условная карта регионов России, показывающая долю клиентов без ОСАГО: чем темнее цвет — тем хуже ситуация

[свернуть]

По данным компании «АльфаСтрахование», в Башкирии, Челябинской, Нижегородской, Ярославской, Ростовой областях и Краснодарском крае доля безосажных колеблется в диапазоне 30–40%. В Свердловской области, Пермском крае и Ханты-Мансийском автономном округе она близка к 50%, в кавказских республиках — уже более половины.

Количество застрахованных по ОСАГО автомобилистов в России близко к 37 миллионам при объеме автопарка в 60 миллионов транспортных средств — разница видна даже без сложного анализа.

Страховые требуют другой реформы

Несмотря на расширение тарифного коридора, страховые компании видят ситуацию как критическую. Наибольшую обеспокоенность вызывает у них стоимость и доступность запасных частей. Банк России сделал первый (и спорный) шаг навстречу страховым, позволив с 11 сентября использовать при калькуляции ущерба цену неоригинальных запасных частей. При этом установлен предел в 20% от стоимости оригинала: ниже него опускаться нельзя. Но и пятикратное снижение цены может означать драматическое падение качества.

Отдельной проблемой является невозможность купить многие компоненты. Это осложняет, например, «натуральное» урегулирование убытков (то есть через автосервис). Вице-президент компании «АльфаСтрахование» Алексей Артамонов объясняет: — Из-за крайне напряженной ситуации с запчастями мы вынуждены признать, что проведение ремонта по ОСАГО в отведенные законодательством РФ сроки стало буквально невыполнимой задачей. Станции техобслуживания не могут гарантировать проведение ремонта за 30 календарных дней, а могут лишь сказать, что, вероятно, запчасти появятся в течение 60 рабочих дней. Конечно, мы так работать не можем, ведь каждый день просрочки по ремонту для страховой компании — это жалобы недовольных клиентов в ЦБ РФ и обращение в суд, а следом и штрафы, пени. Обсуждалась также возможность использования б/у запчастей для урегулирования убытков в ОСАГО, но стоит вопрос о сертификации этих запчастей. Речь об их качестве, безопасности и происхождении, которые сложно гарантировать. Пока же мы вынуждены урегулировать большинство страховых случаев путем денежной выплаты.

Дефицит запасных частей мешает и адекватному обновлению справочника, отметил директор по методологии страхования РСА Евгений Васильев. Расширение тарифного коридора он назвал своевременным и необходимым и еще раз подчеркнул, что это не означает увеличение стоимости ОСАГО для всех водителей сразу.

— Цена вырастет для высокорисковых водителей, поскольку она напрямую зависит от размеров выплат. Для тех, кто водит аккуратно, стоимость полисов останется на текущем уровне или незначительно увеличится, поскольку из-за кризиса запчастей ситуация действительно очень тяжелая, — сказал он.

На круглом столе «Импортозамещение в ОСАГО», который состоялся 19 сентября в Общественной палате РФ, участники пришли к выводу, что ситуация требует неотложных мер и изменения законодательства. В частности, речь о продлении сроков ремонта и возможности использовать бывшие в употреблении запчасти. Общественная палата выразила готовность направить обращения в правительство РФ и Федеральное собрание.

— ОСАГО — это инструмент рыночной экономики, и это не выдумка России, в большинстве стран мира именно страховые компании совместно с властями регулируют этот сегмент, — считает юрист, депутат Госдумы VI созыва Александр Тарнавский. — Если не в этом, то в следующем году закон об ОСАГО стоит поменять.

Это конец ОСАГО?

Как минимум это серьезный кризис. С точки зрения автомобилистов ОСАГО становится всё более бесполезным: растет стоимость полиса, его покупка часто осложнена, в случае ДТП велик риск встретиться с безосажным водителем, а использование неоригинальных (тем более бэушных) запчастей снижает качество ремонта и размеры выплат. Недовольство существующей системой высказывают и страховые, причем уже много лет: ради них власти пошли на затяжную реформу (либерализацию ОСАГО), постепенно увеличивая тарифы и важные коэффициенты (например, КБМ). Отчасти это помогло, и в 2018–2020 годах количество негатива вроде бы снизилось, но после начала пандемии, повлекшей рост стоимости запчастей, проблемы снова обострились. Санкции и уход производителей приводят к тому, что трудности растут как снежный ком.

Отдельной проблемой является неспособность власти организовать эффективную борьбу с автомошенниками и контроль за наличием полисов ОСАГО: одно время планировалось передать эту функцию камерам видеофиксации, но до реализации так и не дошло. Нынешний штраф в 800 рублей, который инспектор может выписать только лично водителю, мало кого пугает.

Ответить с цитированием

Ответить с цитированием

, у меня даже биты нет

, у меня даже биты нет